Bonds are back

Marqué par des taux au plus bas pendant une décennie, le marché obligataire a connu une véritable renaissance. Cette transformation a été catalysée par les politiques monétaires des grandes banques centrales, qui ont enclenché une remontée significative des taux d'intérêt pour lutter contre une inflation galopante, elle-même réveillée par la reprise économique post-Covid. En 2023, cette dynamique a permis au marché obligataire de retrouver son attractivité, tant auprès des investisseurs institutionnels que des particuliers.

Un contexte enfin favorable pour les investisseurs obligataires

Pendant près de dix ans, la baisse des taux a comprimé les rendements et l’attrait des produits de taux, au profit des actifs risqués comme les actions. Les obligations, auparavant considérées comme une classe d’actifs refuge, ont vu leur rentabilité stagner et les stratégies obligataires traditionnelles mises à rude épreuve. Il fallait tordre le couple risque/rendement pour obtenir des niveaux de taux à peine significatifs dans le cadre d’un portefeuille. Même les produits structurés devaient sacrifier la sacro-sainte garantie en capital pour espérer offrir des coupons de 2 %-3 %. Cependant, le retournement majeur amorcé en 2022, dans un contexte d'inflation persistante et de resserrement monétaire, a marqué un point d'inflexion. Les produits de portage, tels que les fonds datés, ont su profiter de ce nouvel environnement. En offrant une visibilité accrue sur les rendements futurs et une protection relative contre la volatilité, ils se sont imposés comme des solutions privilégiées pour les investisseurs en quête de stabilité, et leur succès s’est traduit par une collecte impressionnante. Le phénomène a eu des répercussions sur la dynamique du marché obligataire, stimulant les émissions du marché primaire et entraînant un cycle vertueux de diversification des émetteurs et de soutien à la liquidité du marché. Parallèlement, la renaissance du marché monétaire a offert des opportunités inédites, notamment pour les investisseurs cherchant à optimiser leur trésorerie dans un cadre de taux courts redevenus attractifs.

La performance au rendez-vous chez Flornoy Ferri

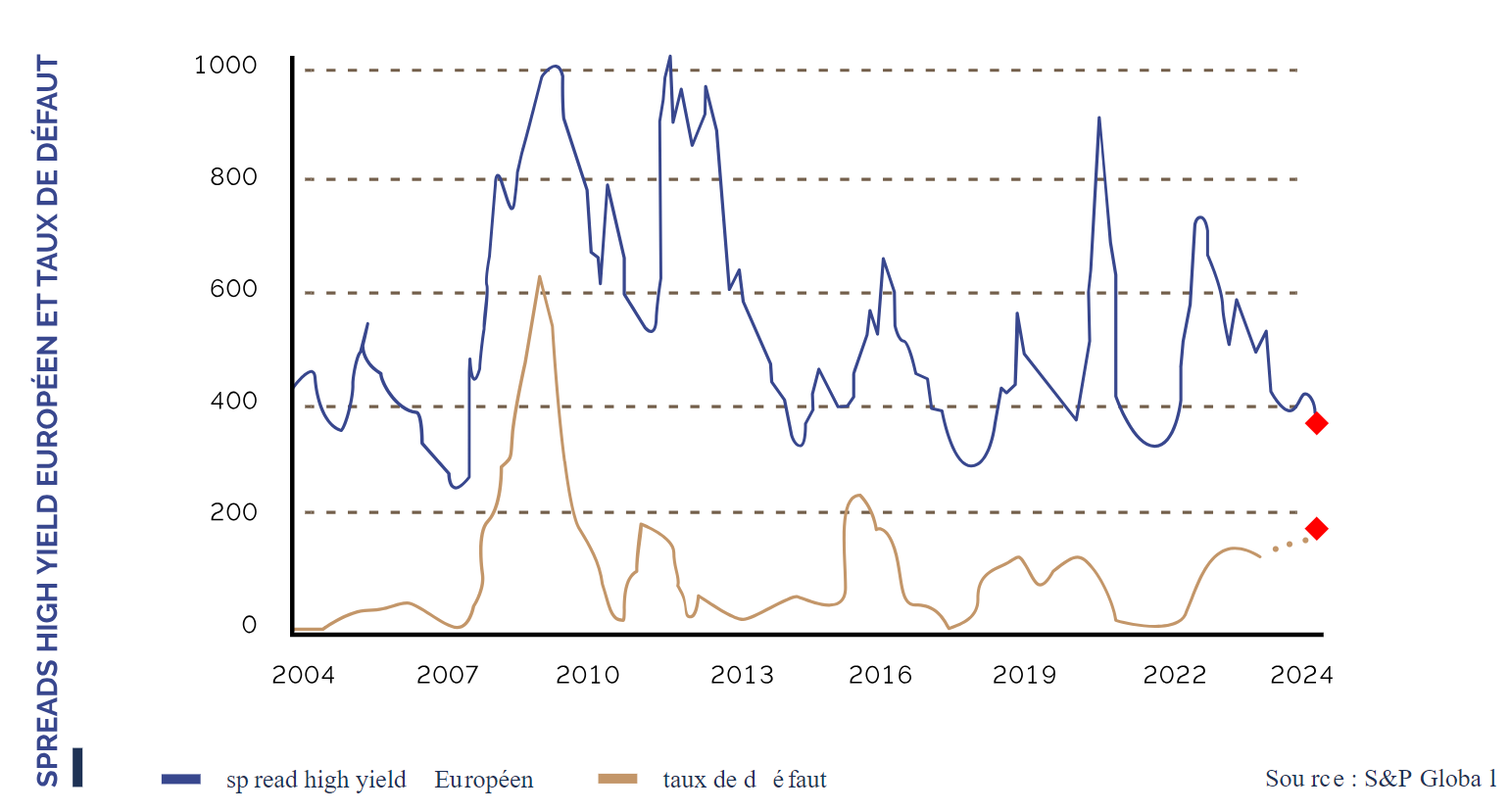

Chez Flornoy Ferri, nous avons accompagné ces évolutions et complété notre gamme obligataire afin de répondre aux attentes de nos clients. En enrichissant notre offre avec des produits à fort potentiel, tels que les fonds datés FF CAP 2025, FF CAP 2027 ou FF CAP 2029, nous avons permis à notre clientèle de tirer parti de ce retour en grâce du marché obligataire. Notre parti pris a été de constituer ces fonds avec 100 % de high yield pour maximiser le portage, dans un environnement macro qui n’indiquait aucun crash de l’économie, limitant ainsi les risques de défaut. Nous constatons par ailleurs que le high yield d’aujourd’hui est de bien meilleure qualité que celui d’il y a encore 10 ou même 5 ans, avec un rating moyen plus élevé et des refinancements bien mieux maîtrisés et échelonnés. En complément, les acteurs de la dette privée, relais du private equity, sont venus proposer leurs services aux émetteurs qui en avaient le plus besoin. Ceci a contribué à accentuer la pénurie d’offre sur le marché et a fortement soutenu le high yield. Cette nouvelle dynamique n’est pas près de disparaître. Ces fonds datés se sont avérés particulièrement utiles et efficaces dans la construction de l’allocation des produits d’épargne. Les excellentes performances sur court et moyen terme de toute notre gamme obligataire ont validé la pertinence de la stratégie et également séduit de nouveaux clients que nous remercions pour leur confiance :

- OMNIBOND, notre fonds obligataire flexible européen, a enregistré un rendement impressionnant autour de +11 % en 2024 (+24,7 % sur 5 ans soit +4,6 % annualisé), surpassant même la majorité des produits actions de la zone Europe

- Les fonds datés, FF CAP 2025 et FF CAP 2027, ont délivré respectivement +5,75 % et +6,5 % en 2024, offrant un excellent compromis entre rendement et sécurité compte tenu de leur sensibilité réduite

- Même OBLIGREEN, notre brique pure de crédit investment grade plus sensible à la directionalité des taux, a affiché sur l’année +4,50 % pour sa part retail R grâce aux anticipations de baisse continue de la part de la BCE.

Au-delà de l’expertise de nos équipes, ces résultats reflètent la capacité du marché obligataire à offrir un couple rendement/ risque particulièrement attractif dans un contexte marqué par une visibilité accrue sur les trajectoires des taux d'intérêt.

2025 : rendement/risque et visibilité avantagent encore les obligations européennes

À l’approche de 2025, notre conviction reste forte : les produits obligataires resteront attractifs pour les investisseurs. La normalisation progressive des politiques monétaires en Europe, combinée à des taux toujours élevés, offre un cadre propice pour générer des rendements solides tout en maîtrisant le risque. Nous ne sommes pas favorables aux ETF pour le marché obligataire. En tant que spécialiste du secteur, notre métier consiste à éviter les défauts alors que les ETF fixed income sont globalement longs de l’indice dans son ensemble, y compris les titres qui feront défaut. Les prévisions pour la zone Europe des plus grandes banques du marché du crédit anticipent sur l’année un écartement de l’ordre de 0,15 % des spreads sur l’investment grade et 0,40 % sur le high yield. Pas de quoi remettre en cause le portage que nous attendons pour 2025. La posture de l’Amérique de Donald Trump vis-à-vis de l’Europe ne fait qu’accentuer la trajectoire à la baisse des taux. Pour les investisseurs institutionnels ou particuliers, 2025 devrait marquer une nouvelle étape dans la réhabilitation du marché obligataire comme pilier central des portefeuilles d’investissement. À ce titre, nous pensons étoffer davantage notre gamme avec le lancement d’un fonds combinant duration basse et volatilité restreinte, particulièrement adapté pour les institutionnels et les fonds de portefeuille d’allocation.

Le retour gagnant des obligations

Les produits obligataires, qu’il s’agisse de fonds datés, de stratégies flexibles ou encore de fonds "evergreen" classiques, constituent une réponse adaptée aux besoins des investisseurs en quête de performance et de sécurité. Une chose est sûre, les obligations ont retrouvé de leur superbe, leur rôle au sein des portefeuilles d’investissement est plus pertinent que jamais et Flornoy Ferri vous aide à bien les sélectionner !

Sur l'auteur

Teddy Dewitte a plus de trente ans d’expérience en finance de marchés au sein de grands établissements tels que Prudential GIM, SG CIB, Lehman Brothers, ABN Amro, Nomura et Deutsche Bank à New York, Londres et Paris. Il est aujourd’hui directeur général et responsable de la gestion collective de Flornoy Ferri, société spécialisée en gestion d’actifs, filiale du Groupe Premium.