Moins cher, plus souple, plus performant : l’affacturage est toujours le plus intéressant des financements court terme. Mais pour pouvoir être déployé au maximum de ses capacités et au moment le plus opportun, il doit être étudié très en amont. Ce faisant, l’actionnaire peut choisir son objectif : financement de sa croissance – externe ou organique – ou remontée de dividendes.

Fibus - Private Equity : pourquoi l’affacturage doit-il être anticipé ?

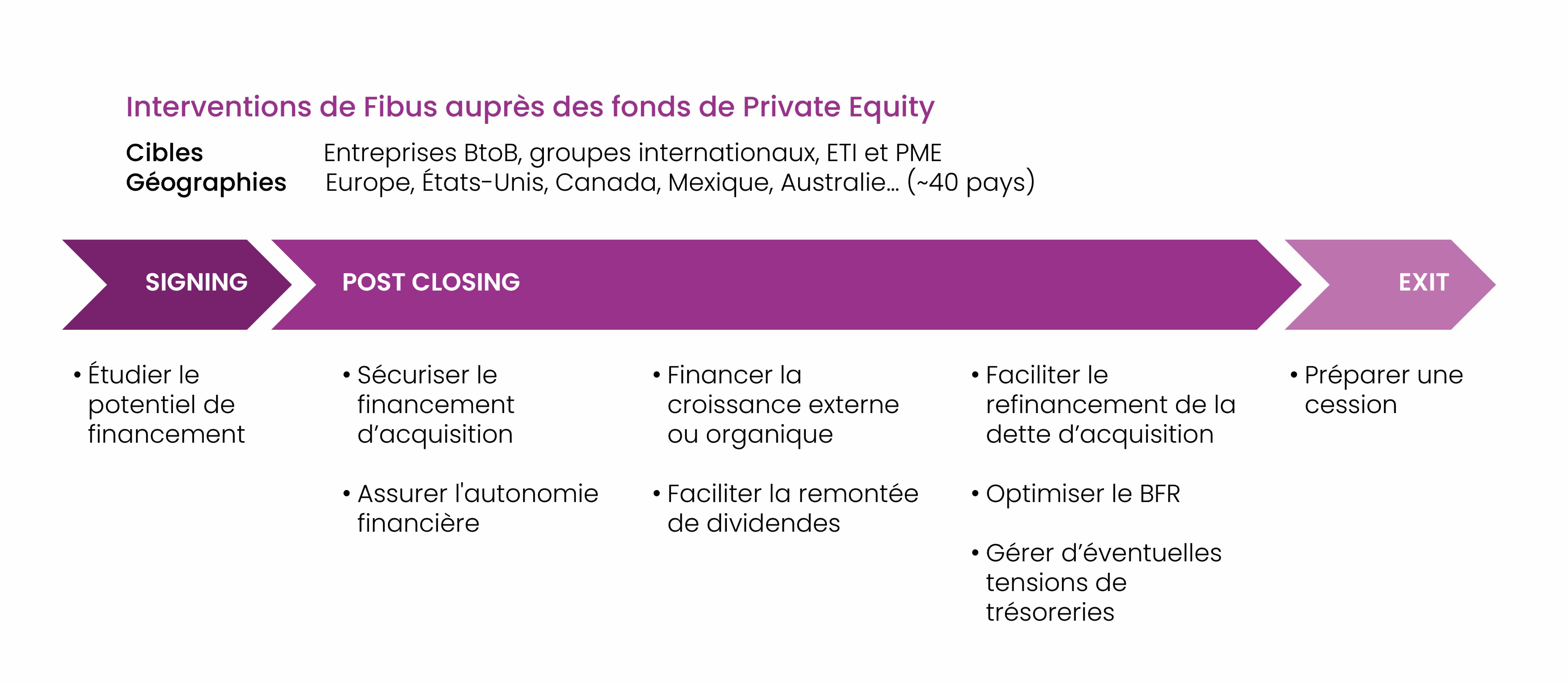

L'affacturage continue de creuser son sillon au sein du monde du private equity : du small au large-cap, le factoring accompagne les actionnaires tout au long de leurs stratégies de développement de participations.

Décideurs. Pouvez-vous nous rappeler en quelques mots en quoi consiste l’affacturage ?

Thibaut Robet. En une formule simplifiée, l’affacturage, c’est deux mois de chiffre d’affaires en cash. C’est un financement court terme, réservé au secteur BtoB. Il repose sur le poste clients de l’entreprise, et plus précisément sur les délais de paiement des clients. L’affacturage va permettre d’être réglé en un jour ou deux plutôt qu’à échéance de facture.

Maxime Bertin. Prenons deux exemples. Pour une entreprise qui réalise 60 millions de chiffre d’affaires, l’affacturage va représenter un financement de l’ordre de 10 millions d’euros. À une autre échelle, une entreprise avec 3 milliards de chiffre d’affaires peut tabler sur 500 millions d’euros de financement grâce au factoring, ce qui est très important.

T. R. En France, les entreprises sont en général payées à 60 jours, d’où ces deux mois que j’évoquais à l’instant –mais cela peut parfois aller jusqu’à 90, voire 120 jours, selon votre activité et les pays dans lesquels se trouvent vos clients. Vous travaillez depuis plus de quinze ans pour les fonds de private equity.

Quels sont les avantages de l’affacturage pour un fonds, notamment par rapport à d’autres types de financement ?

T. R. L’affacturage est un financement rapide et déconsolidant. Il permet aux fonds de sécuriser rapidement la trésorerie de leurs participations. C’est le financement le plus performant dont un fonds puisse disposer pour accompagner le cycle de vie d’une entreprise. Il peut être déclenché à des moments différents, en fonction de ce qui servira le plus la stratégie de l’actionnaire.

M. B. Le fonds peut décider d’actionner le financement via l’affacturage tout de suite après l’acquisition d’une participation, pour sécuriser l’opération. À plus long terme, il peut aussi choisir de financer la croissance de l’entreprise, qu’elle soit externe ou organique, ou de la rendre autonome en cash. L’affacturage peut aussi être utilisé pour faciliter la remontée de dividendes ou refinancer des comptes courants d’associés.

T. R. L’affacturage est le financement le moins cher pour les entreprises sous LBO. La marge sur le taux officiel est de 1,5 à 2 %, c’est bien moins onéreux que la dette, l’equity ou un RCF, d’où son intérêt pour les fonds. Et comparé au découvert classique, il apporte une taille de financement plus importante. Autre point fort : par son caractère déconsolidant, l’affacturage n’impacte pas le levier d’endettement de l’entreprise.

M. B. D’autres aspects de l’affacturage attirent également les fonds : sa confidentialité par exemple, mais aussi sa stabilité et sa souplesse : les contrats sont mis en place pour plusieurs années, et s’adaptent au niveau d’activité de l’entreprise, quelle que soit sa phase de croissance.

" L’affacturage est un financement stable et déconsolidant "

Y a-t-il des « do and don’t » pour réussir un programme d’affacturage quand on est un fonds d’investissement ?

T. R. Anticipez ! L’anticipation d’un programme d’affacturage très en amont, avant même la signature de l’acquisition, vous donne une capacité et une liberté d’action beaucoup plus importante que si le sujet est traité au moment où le besoin de cash se fait sentir. Cela permet de déclencher le financement au moment le plus opportun pour la participation, en ayant en main toutes les cartes pour faire le bon choix.

" L’affacturage permet le financement de la croissance et sécurise la trésorerie des participations "

M. B. C’est le sens de notre accompagnement auprès des fonds : apporter une information claire sur le périmètre du chiffre d’affaires éligible au factoring, ce que l’affacturage va pouvoir générer comme cash, ce qu’il va coûter à l’entreprise, ou encore l’appétit des sociétés d’affacturage pour le dossier.

T. R. Si l’anticipation est un « do », j’ajouterai un « don’t » : n’avancez pas seuls ! La mise en place de l’affacturage est très structurante pour l’entreprise : si c’est toujours une bonne chose, cela peut prendre du temps. La chaîne order-to-cash doit être optimale, la connaissance des clients fine, les équipes finance impliquées à tous les niveaux : 80 % de notre accompagnement se fait au niveau opérationnel, avant et après la négociation proprement dite avec les factors.

M. B. Notre mission consiste à faciliter et accélérer la mise en place des programmes d’affacturage. Notre très bonne connaissance des factors français et européens nous permet de faire gagner beaucoup de temps à nos clients : nous connaissons les attentes, les procédures et les exigences de chaque financeur, et nous savons préparer les équipes à la mise en place et la gestion des programmes.

T. R. Depuis quelques mois, nous observons une hausse des syndications entre les factors, qui souhaitent désormais partager le risque sur les programmes les plus importants. Cela complexifie nécessairement le montage des dossiers, or nous savons accompagner la complexité, cela fait partie de notre ADN.

Le private equity a connu une situation contrastée en 2023 ; qu’observez-vous grâce à votre position de conseil financier, à mi-année 2024 ?

M. B. En 2023, nous avons vu une bonne tenue des deals en small et mid-cap tandis que les deals large-cap se sont contractés. Nous avons donc un peu moins été sollicités pour la mise en place de programmes à l’acquisition. Néanmoins, les fonds sont venus nous demander d’auditer leurs portefeuilles afin d’optimiser la trésorerie de leurs participations, notamment large-cap, en France comme à l’étranger. Nous observons au premier trimestre 2024 une reprise importante du nombre de deals, notamment en mid-cap : moins importants en valeur, mais plus nombreux. Aujourd’hui, nous sommes de nouveau très sollicités pour des acquisitions.

"Notre mission : faciliter et accélérer la mise en place de l’affacturage."

T. R. Cela montre que le private equity intègre de mieux en mieux les différentes possibilités offertes par l’affacturage : optimiser les performances des portefeuilles, les développer ou les valoriser en vue d’une sortie. C’est un outil de financement très puissant.

Les points clés :

- Fibus compte 60 experts au sein de trois équipes complémentaires : affacturage, assurance-crédit et solutions digitales dédiées.

- Fibus est aujourd’hui le premier conseil spécialisé en affacturage en France et en Europe ; en 2023, Fibus a accompagné ses clients dans 37 pays et réalisé plus de 50 % de son activité à l’international.

- Fibus est implanté en France (Paris, Reims, Lyon, Poitiers) et à Londres.

- En 2023, Fibus a lancé ARI Trade, un logiciel qui permet de consolider et de piloter l’affacturage et l’assurance-crédit dans une même plateforme.

Sur les auteurs :

Thibaut Robet fonde Fibus (auparavant Chateaudun Crédit) avec Gaëtan du Halgouët en 2006. Fibus a fait du conseil en affacturage auprès des fonds de private equity sa spécialité : aujourd’hui, 4 opérations sur 5 menées par Fibus sont au service d’entreprises sous LBO. Entré chez Fibus en 2018, Maxime Bertin est directeur général adjoint, en charge de Fibus Factoring.